有人戏称,在地产界,或许很少有人能比绿城更懂得“联盟”二字的深意。

除了绿城中国之外,绿城系还有绿城服务和绿城管理两个上市平台。在过去一年多,号称希望打造一个“生活服务类联盟”的绿城服务相继与滨江服务、龙湖、中奥到家等企业通过股权的方式进行了更深一步的绑定。

如今,刚上市不久的绿城管理似乎也流露出了类似的意愿。

12月17日,在绿城管理牵头之下,中原建业、雅居乐房管、金地管理、当代绿建、华润置地等五家企业的相关高层聚集到了绿城管理的杭州总部。聚会的目的很简单,六家企业打算商议筹建一个代建行业的“轻资产联盟”。

故事的主角不止绿城管理一个。从联盟各成员的发展历程来看,这六家企业大致囊括了代建行业的“老中青”三代。

作为国内起步较早的一批代建商,绿城管理、中原建业的步伐要比其他几人快一些。其中,绿城管理已经完成与资本市场的对接,成为行业第一股;中原建业紧随其后,为业内第二家递交了招股书的企业。

较为年轻的是金地和雅居乐,两家均在2018年成立了各自的代建公司。而已经代建了包括大沙河生态长廊、深圳湾体育中心等项目的华润置地,则暂时还未成立独立的代建平台。

据官方说法,成立轻资产联盟是旨在助推代建行业格局升级壮大。让人好奇的是,从以往的“单打独斗”到如今尝试抱团合作,究竟暗藏着代建商们怎样的心思,其背后又代表着行业发生了何种变化?

从政府代建开始

代建,是一个很老又很年轻的行业。

虽然如今专营代建的平台并不多,资本市场上也仍是只有绿城管理一枝独秀,但追根溯源起来,代建业务其实早在上世纪九十年代时就已经出现。至于哪家企业是开始代建的“第一人”早已无从考证,但颇得业内认可的一个说法是,最早的代建制度源于厦门。

1993年,厦门市在深化工程建设管理体制改革的过程中,尝试通过采用招标或直接委托等方式,将一些基础设施和社会公益性的政府投资项目委托给一些有实力的专业公司。由这些公司代替业主对项目实施建设。

这便是代建在我国最早出现的形态。厦门之后,安徽省1998年成立了省公益性项目建设管理中心;同年,陕西省成立省统建项目办公室。1999年、2000年,上海和深圳也相继设立专门机构在不同的项目建设中实行代建制试点。

显而易见,代建在我国最初是源自政府给市场公司的委托,而这也是当前市面上大多数早期代建公司接触这一行业的起点,如这次参与联盟的绿城管理和金地管理。

2005年,绿城首次开始介入代建业务,其所接项目便是杭州市江干区“城中村”改造暨安置房代建项目,其合作对象便是政府。2006年,金地承接深圳首个由政府委托代建的写字楼项目“福田科技广场”,标志着金地首次进入代建领域。

除上述两家企业外,在剩下的中原建业、雅居乐房管、当代绿建和华润四家企业中,政府代建也是其内部占比颇大的一个业务来源。

有了“前辈们”的打样,2010年之后起步的一批代建公司有不少跳过了政府代建这一步,直接进入到了商业代建阶段。在这一时期,许多品牌开发商凭借着品牌影响力和不弱的开发实力,承接了许多来自区域型中小房企的项目订单。

颇具代表性的企业是建业,作为河南省的龙头房企,建业在2015年11月,与河南世林苏荷置业有限公司、漯河浩宇置业有限公司签订了委托协议,这是其“轻资产战略”落地的首个项目。一年之后,建业共在河南区域拿下超过15个代建项目。

此时的商业代建模式上较为传统,代建方主要提供项目设计、开发、后期销售管理等服务,主要收取品牌费、服务管理费、超额利润提成等作为回报。

渐渐地,传统的商业代建模式中开始衍生出了一种名为“小股操盘”的新模式。相比起传统的商业代建,小股操盘的模式除了原本的“服务费用”外,还使代建方的利润收入中多出了一项“股权收益”。

随着入场代建行业的企业越来越多,代建商们的服务对象也越来越丰富。于是,联合财团、投资机构一起开发的“资本代建”开始出现。

不过,这一模式在业内规模并不大。事实上,即便是步子迈得最快的绿城,在资本代建这一领域同样增速缓慢。以致于绿城前行政总裁曹舟南在后来谈起这部分业务时感慨道,绿城的代建尽管经过了十年发展,但资本代建模式下落地的项目仍是寥寥无几。

需要承认的是,尽管代建行业已经发展了20多年之久,各家企业之间的模式也各有侧重,但归根结底来看,代建行业本质上仍是只有政府代建、商业代建和资本代建三种模式。其中,又以前两种模式最为盛行。

从利润收入的角度来看,绿城管理、中原建业、雅居乐房管、金地管理、当代绿建以及华润这几家大部分仍是以收取一定比例的服务费、股权收益、利润分红为主。

然而,地产行业的变化正在加剧,随着传统的行业红利渐渐褪去,地产商们迫切需要另觅利润增长点。从盈利困难的长租公寓,到渐渐冷静的物业,再到如今方兴未艾的代建。

这样的外部条件下,不管是已经上市的绿城管理,还是刚入场不久的雅居乐、华润等企业难免静极思动,希望通过联盟的手段引来“他山之石”。

轻资产首个联盟

在重资产仍在大行其道的时代,关于轻资产方面的联盟或许尚属首次。看惯了原来的“散兵游勇”之后,坊间对于这个联盟究竟意欲何为充满好奇。

从当前行业来看,大同小异的业务模式,意味着各家代建所输出的服务内容虽然有品质和价格上的好坏高低,但却难以打造独特性,因此也有市场人士戏称,代建商们最大的不同特征就是品牌不同。

当然,这样的说法显然有些偏颇,毕竟模式越成熟的企业,在提供代建服务时自然会做得更为精细。

如热衷于宣传自己“绿星标准”的绿城管理,其掌舵者李军曾不止一次公开提到过自家的“代建4.0”模式。在该模式下,绿城管理希望通过细化包括产品、建筑、运营、供应商等指标,来建立一套规范的、可供行业借鉴的标准。

而据相关人士向观点地产新媒体透露细节道,有不少代建企业常常会直接派人来到绿城管理的总部进行学习,甚至于有些企业连合同模板都是绿城管理给的。

这种学习和交流自然不会是单方面的输出,完善和进一步精细化各自的代建模式,无疑是联盟之下各家企业所想要达到的重要目的之一。

也有业内人士指出,由于输出品牌是代建商们最重要的“卖点”之一,因此,这一份市场认可度也决定着大部分代建企业往往具有极强的地域性。如杭州出身的绿城管理,版图中位于长三角区域项目最多,又或是超过九成项目位于河南的中原建业。

但除了自己的品牌优势区之外,代建公司想要进一步扩张,往往只能借地产开发业务的“东风”,跟随着地产公司的脚步去做拓展。

但轻资产的扩张速度无疑要比地产开发要快得多,尤其是在当前调控收紧,三道红线压顶的大环境下,不少房企可能会减少进入新城市和新领域的数量。

想要突破桎梏,在地产航道之外另辟路线,代建商们显然需要借助一些外部的力量。

回看本次参与轻资产联盟的几家企业不难发现,该六家公司分属于华北、华东、华南三个区域。从数据上看,绿城管理位于华东的代建项目在总收入中贡献占比超过了60%;中原建业今年上半年共182个在管项目中,有174个项目位于河南省。

企业各自具备的区域优势,成为了其联盟的重要契机所在。有市场人士猜测,如果未来各联盟成员间能够打通合作,或可大致形成一条贯通南北的业务链条也未可知。

另一方面,尽管近期关于代建行业的消息层出不穷,但这个行业的发展现状却并没有人们想象中这么蓬勃。

在以往大多数地产企业眼中,代建业务只是一个地产上下游产业链中的一个组成部分,鲜少有人会花费太多精力去重点发展这一板块。这也导致了代建业务虽然已经出现多年,但更多时候是处于一种“附属部门”的状态,能够独立成军的企业并不多。

截至2019年末,国内仅有不到30家大型的代建公司,所承接项目已订约总建筑面积不到3亿平方米。其中,排名前五位的代建公司所承接项目的面积占了上述总面积的六成左右。到今年上半年,绿城管理的合约项目总建筑面积为7331万平方米。

不难看出,代建行业存在着异常明显的“贫富差距”。

换个角度去想,之所以很多企业没有将代建业务独立出来,或许正是因为在他们看来,代建业务的规模以及所能带来的利润表现尚不足以支撑起一个单独的商业平台。

而当一部分代建企业仍处在规模缓慢发展期的同时,规模较大的代建公司却已经开始有意识地对项目进行挑选,以求获得更好的回报。据相关人士介绍,绿城管理如今已在实行类似的操作。一般情况下,绿城管理已经基本不再承接代建费用在1亿以下的项目。

对此,有业内人士猜测,此次成立轻资产联盟之后,这种行业资源错位的现象或许能够得以改善,一部分订单将有望引流至位于金字塔下方的“低层企业”。

和地产开发类似,合作同样是代建企业快速拓展规模的一大利器。能够看到,从2017年到2019年,绿城管理合作经营的项目数量已经从37个增至89个。

对接资本之急

对于拥有规模诉求的代建商而言,抱团的意义较为直白,但对于已经具备较大规模的头部而言,联盟或许还有着另一层意味。

由于大多数代建企业还未上市,具体的财务数据外人难以知悉。但从可查询的绿城管理和中原建业两家企业的发展情况来看,代建行业如今正面临着某种变化。

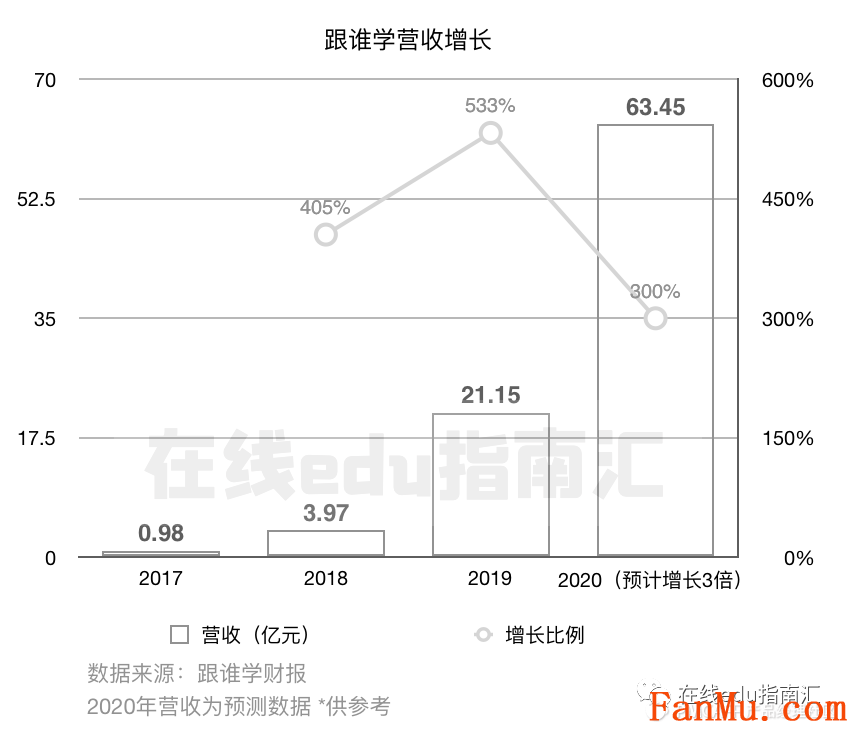

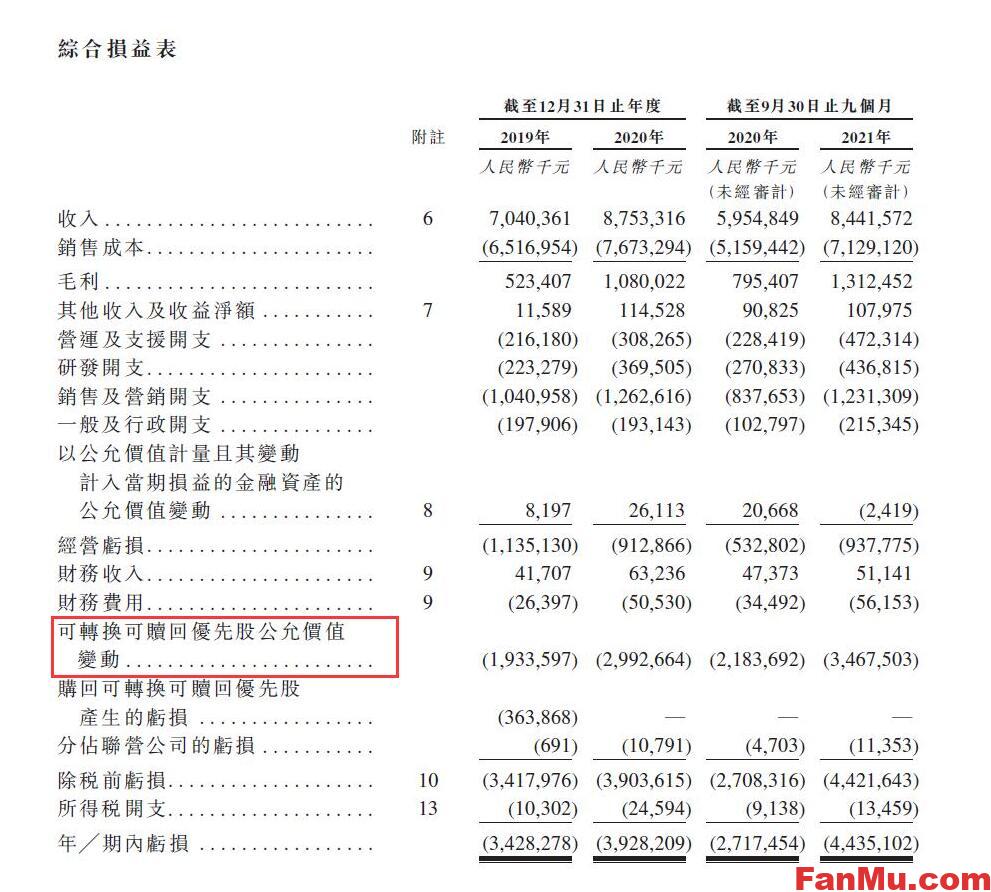

相关数据显示,绿城管理(09979.HK)于2017年-2019年的收入分别为10.16亿元、14.81亿元及19.94亿元,后两年的收入增幅为45.8%和34.6%。同期,中原建业收益为3.1亿元、6.76亿元及10.29亿元,2018年、2019年的收入增幅为118.4%和52.1%。

尽管这一数值的变化与这两家企业每年基数变大有关,但另一方面,或许也离不开行业内高度同质化的业务模式以及越来越多企业入场“分蛋糕”的影响。

同时还需要看到的是,合作模式下的扩张势必会影响到企业的利润表现。于2017年至2019年,绿城管理商业代建的毛利率由61.4%降至46.2%,原因正是其与业务伙伴合作的商业代建模式快速发展所致。

也因为这一原因,才使得规模较小但却专注于直接管理项目的中原建业,在利润表现上显得要好一些。2020上半年,中原建业的净利润为3.02亿元,而绿城管理同期的归母净利润仅为1.63亿元。

如何兼顾利润与规模,似乎成为了代建商们需要解决的一大难题。

但由于行业内没有太多的可参照标杆,对于摸着石头过河的众代建商而言,在选择抱团的同时,尽快对接资本市场,增强自身抗风险能力才是稳妥之举。

今年8月,海南三亚清水湾旁的威斯汀度假酒店里,绿城管理副总裁祝军华和金地、雅居乐的高管们曾有过一场相谈甚欢的沟通。

尽管具体内容难以获知,但不难猜测,众人谈论的焦点必然离不开“代建”“轻资产”“上市”等关键字眼。

回过头再看这一次轻资产联盟的组建,或许早在8月那场观点博鳌房地产论坛上便有了“初稿”。

据祝军华坦言,绿城管理今年完成上市,其意义远不止于企业自身发展,这一步对于行业而言同样具备贡献。“这是第一次有轻资产代建公司上市,我们上市之后预示着有更多轻资产代建公司上市。”

而据祝军华后来透露,其在博鳌房地产论坛上和金地、雅居乐等企业们沟通的时候获知,其实大家都有类似的上市计划。

从某种程度来说,已经完成上市的绿城管理对于轻资产联盟里的其他“玩家”而言显然有着一定的借鉴意义。

除此之外,也有业内人士认为,绿城管理完成首家代建公司上市,其实一定程度上也是让众人看到了代建对接金融的更多可能性。

事实上,目前有不少业内人士认为代建是一个看得到“天花板”的行业。这一说法的论据便是,增量市场已经见顶,随着房企们的进一步洗牌,中小型房企的被吞并趋势会加剧,由此也将导致代建商们的一部分市场受到挤压。

鉴于这种情况,有另一种声音提出,目前代建商们涉足较浅的“资本代建”或许会是突破的关键。

据介绍,一般的资本代建模式是代建公司向金融机构提供开发前咨询、土地收购及物业开发等全面服务。在利润方面,相比起单一的商业代建模式来说,这种从开发前期就可以收取咨询、设计费用的资本代建模式利润回报往往也会更为可观。

但上文所提到能够打破所谓“天花板”的模式却是另一种形式的“资本代建”。和传统不同的是,这部分资本代建所面对的标的物将不再是增量物业,而更多会是存量物业、不良资产包等等。

到这时,代建商们的服务对象或许是需要推动城市更新的地方政府,也有可能是手握大量不良资产的金融投资机构等。

但正如祝军华所说,等到大不良时代的时候,大量的资本介入。面对各种多元化的物业类型,代建商们需要构建创新的产业链。这种情况下,靠自我内部打造是来不及的,所以还需要跟行业里优秀的商业公司、运营公司进行合作。

暂无评论内容